Banky sú kľúčovým prvkom každej ekonomiky a ich úlohou je zabezpečovať finančnú stabilitu pre jednotlivcov aj spoločnosti. No keď sa banky dostanú do finančných ťažkostí, má to obrovský vplyv na celú ekonomiku aj na životy miliónov ľudí. V histórií sme boli svedkami mnohých bankových kríz a kolapsov, ktoré nám zostali v pamäti a ich dôsledky trvajú dodnes.

Nakoľko je téma bankrotov bánk práve teraz veľmi aktuálna, pozrieme sa na niektoré z najväčších bankových kolapsov v histórii. Ako v minulosti na takú situáciu reagovali vládne orgány? A aký dopad to malo na ekonomiku? Ak chcete vedieť viac o finančnej kríze v roku 2008, prečítajte si tento článok.

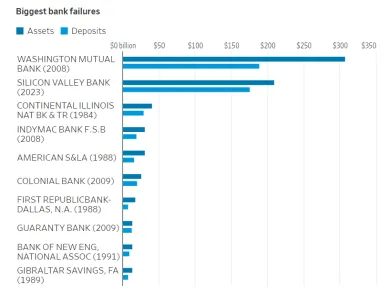

Denník Wall Street Journal zverejnil rebríček najväčších krachov bánk, podľa objemu aktív.

Najväčšie kolapsy bánk

Zdroj: wsj

Washington Mutual Bank (2008)

Washington Mutual Bank je na vedúcej priečke rebríčka, ako najväčšia banka, ktorá kedy padla. Bola známa svojou agresívnou stratégiou v oblasti hypotekárneho úverovania. Keď v roku 2008 kríza na trhu s nehnuteľnosťami v Spojených štátoch dosiahla vrchol, banka Washington Mutual sa ocitla v obrovských finančných problémoch a bola nútená vyhlásiť bankrot. Banka mala v portfóliu mnoho nekrytých hypotekárnych úverov a straty predstavovali viac ako 20 miliárd dolárov. V dôsledku toho musela Federálna vláda zasiahnuť a zachrániť banku pred úplným kolapsom.

Prvým krokom vlády bolo zabezpečenie toho, aby klienti banky neprišli o svoje vklady. Federálna poisťovňa vkladov (FDIC) preto prevzala riadenie Washington Mutual do svojích rúk. Bankové aktíva, vrátane hypotekárnych úverov sa predali iným bankám. Týmto krokom regulačné orgány zabezpečili, že vklady klientov boli zachránené a nedošlo k bankovej panike. Aktíva boli predané bankovej skupine JP Morgan Chase. Ako uvádza aj Washington Post, banka mala v čase krachu aktíva vo výške 309 miliárd dolárov.

Tento krach bol najmasívnejším v americkej histórii. Ukázal, že aj najväčšie banky sa môžu ocitnúť v obrovských problémoch, ak nemajú dostatočné finančné zabezpečenie a správnu reguláciu. Kríza v bankovom sektore, ktorú tento krach vyvolal, sa následne rozšírila na celú americkú ekonomiku. Mala obrovské dôsledky pre globálnu finančnú krízu, ktorá sa v tom čase odohrávala.

Silicon Valley Bank (2023)

SVB sa umiestnila na druhom mieste rebríčka, ako druhá najväčšia skrachovaná banka v celej histórií. SVB mala v čase svojho kolapsu aktíva v hodnote 209 miliárd dolárov. O tejto téme sme Vás v posledných dňoch podrobne informovali. Všetko o Silicon Valley Bank sa dočítate tu.

O tom, ako nedávny pád Silicon Valley Bank môže vyvolať domino efekt a ohroziť globálnu ekonomiku, sme taktiež informovali.

Pre čitateľov sme vytvorili Discord komunitu, kde každý deň prispievame s hodnotným obsahom. Pridaj sa cez tento odkaz. Tie najaktuálnejšie novinky sleduj na našom Instagrame a Facebooku.

Continental Illinois National Bank and Trust (1984)

Continental Illinois National Bank and Trust bola v danom období jednou z najväčších bánk v Spojených štátoch. V roku 1984 vyhlásila bankrot. Tento krach bol v tom čase najväčším v histórii Spojených štátov a vyvolal obavy, že sa celý bankový systém zrúti. Continental Illinois bola hlavným poskytovateľom úverov pre ropný priemysel a počas ropného šoku v 70. rokoch sa ocitla v ohrození. Keďže mala obrovské množstvo nekrytých pôžičiek, bola nútená vyhlásiť bankrot a požiadať o pomoc Federálnu vládu. Tá musela zasiahnuť, aby zabezpečila stabilizáciu finančného systému, a tak získala podiel v tejto banke.

IndyMac Bank (2008)

IndyMac Bank bola jednou z najväčších bankových inštitúcií v Kalifornii, so zameraním na poskytovanie hypotekárnych úverov. Banka bola obvinená z predaja nevhodných hypotekárnych úverov a nakoniec vyhlásila bankrot v roku 2008. IndyMac Bank mala v portfóliu veľa nezabezpečených hypotekárnych úverov. Keď sa väčšie množstvo jej klientov dostalo do finančných ťažkostí, začala mať vážne problémy s likviditou.

Nakoniec nemala inú možnosť, ako vyhlásiť bankrot. Vzápätí nato bolo Federálnou poisťovňou vkladov (FDIC) uzavretých všetkých 33 pobočiek banky. Klientom vládne orgány zabezpečili garanciu vkladov do výšky 250 000 dolárov. FDIC následne prevzala aktíva a pasíva banky a začala proces ich predaja.

Zachráni banky vláda?

Na týchto príkladoch jasne vidíme, že v prípadoch, kedy padali veľké banky, vždy federálna vláda zasiahla. FDIC aj v súčasnosti garantuje vklady vo výške 250 000 dolárov. Regulačné orgány veľmi pozorne sledujú aktivity bánk, aby sa vyhli možnému kolapsu ekonomického systému. Poučili sa z veľkej finančnej krízy v roku 2008 a dnes si dajú veľký pozor na to, aby v bankovom sektore nevznikol požiar, ktorý by neboli schopní uhasiť.

Prečítaj si aj: Robert Kiyosaki – „Sme v globálnej recesii, čakajú nás bankroty, nezamestnanosť a nárast počtu bezdomovcov