Vysoká úroková sadzba predražuje nie len pôžičky, ale zvyšuje aj úroky na bankových termínovaných vkladoch. Tie však neponúkajú až také vysoké zhodnotenie, aké zrejme mnohí v súčasnej situácii očakávali. Navyše existujú iné spôsoby ako zhodnocovať vložené peniaze s podstatne vyšším úrokom, uvádzajú Aktuality.

Komerčné banky ihneď reagovali na referenčnú úrokovú sadzbu Európskej centrálnej banky (ECB), ktorá uplatňuje reštriktívnu menovú politiku už viac ako rok. Nárast nákladov na úvery bol okamžitý, zatiaľ čo výnosy z vkladov na termínovaných vkladoch rastú podstatne pomalšie. Napríklad banky si medzi sebou požičiavajú na jeden rok za sadzbu okolo 4 % ročne a na týždeň približne 3,6 %.

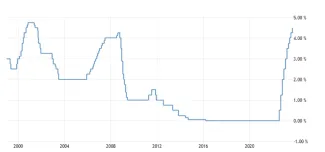

Úroková sadzba rastie najrýchlejšie v histórii ECB

Úroková sadzba ECB dosiahla hranicu 4,5 % po tom, čo ju centrálna banka zvýšila už 10-krát. Zároveň ide o najvyššiu úrokovú sadzbu od roku 2001. Prekonala aj úrovne z obdobia finančnej krízy z roku 2008. Súčasné tempo zvyšovania úrokovej sadzby je najvyššie v histórii ECB. Na ročných vkladoch na Slovensku však ľudia dostávajú od bánk v lepšom prípade 3 % za rok.

Napriek tomu, že úroky na termínovaných vkladoch nie sú dostatočne vysoké, ich rast sa pravdepodobne čoskoro skončí. Presne o rok budú sadzby na termínovaných vkladoch takmer určite nižšie ako v súčasnosti. Pri vkladoch s dobou splatnosti do 1 roka bol v júli 2023 ročný úrok 3,16 %, od 1 do 2 rokov 2,14 % a viac ako 2 roky len 2,42 %, uvádza Trend na základe Národnej banky Slovenska (NBS).

Ako je však možné, že na kratšie obdobie získate vyšší úrok na termínovanom vklade? Banky totiž očakávajú, že o rok začnú úrokové sadzby klesať. Detailný vývoj priemerných sadzieb domácich termínovaných vkladov v SR si môžete pozrieť TU.

Aký úrok môžete získať na termínovanom vklade?

Na základe údajov Banky.sk môžeme jednoducho porovnať súčasné zhodnotenie vkladov v jednotlivých komerčných bankách na Slovensku. Napríklad pri viazanosti na 2 roky ponúka ČSOB úrok 2 %, Fio Banka 3,1 %, J&T Banka 4 %, Poštová banka 3 %, Slovenská sporiteľňa 2,5 %, Tatra Banka 1,5 % a VÚB 2 %.

Na druhej strane, náklady na pôžičky rástli rýchlejšie, čo sa prejavilo na rekordných ziskoch bánk. Ešte v máji sme informovali, že bankové marže stúpli oproti 0,5 % na 2 %. Predražené finančné produkty sú preto výsledkom nie len rastúcich úrokov, ale aj marží.

Mohlo by ťa zaujímať: Dobrá správa. Guvernér ECB tvrdí, že úrokové sadzby sú už dostatočne vysoko

Pre čitateľov sme vytvorili Discord komunitu, kde každý deň prispievame s hodnotným obsahom. Pridaj sa cez tento odkaz. Tie najaktuálnejšie novinky sleduj na našom Instagrame a Facebooku.