- Dlhodobé investovanie zabezpečuje rast majetku.

- Zložený úrok posilňuje výnosy v priebehu času.

- Diverzifikácia znižuje riziko a zvyšuje stabilitu.

Každý človek na svete chce odísť do dôchodku s finančným zabezpečením. Najefektívnejšie to dosiahnete prostredníctvom investovania. V tomto článku si vysvetlíme 3 najdôležitejšie otázky a podmienky, ktoré by malo spĺňať každé efektívne investovanie. Zároveň si ukážeme, vďaka čomu dlhodobo inkasujete čoraz vyšší výnos.

Zhodnocovanie peňazí cez investície umožňuje nielen prekonať infláciu, ale aj vytvoriť pohodlný životný štandard a rast príjmov. S plánovaním a disciplínou môže každý zabezpečiť, aby mal vo vyššom veku dostatok prostriedkov na bezstarostný život. A čo je najlepšie – začať s tým môže ktokoľvek, bez ohľadu na vek a skúsenosti. Poďme sa teda pozrieť, ako na to.

Časový horizont (prečo investovať)

Prvou významnou podmienkou úspešného investovania je časový horizont. Všeobecne platí, že čím dlhšie investujete, tým vyšší potenciálny výnos môžete inkasovať. Vo výhode sú teda mladší ľudia. Zároveň však platí, že začať investovať neskôr je vždy lepšie ako neinvestovať vôbec. Aj menšie zisky sú totiž viac ako nulové.

Vyššie výnosy v čase zabezpečuje zložený úrok. Ten sa vzťahuje nielen na počiatočnú istinu, ale aj na doposiaľ naakumulované úroky z predošlých období. Kompletné vysvetlenie zloženého úroku si viete prečítať TU.

Ak ste investovali 1 000 eur a získali ročný výnos 10 %, tak sa vám v nasledujúcom roku nebude úročiť 1 000 eur, ale 1 100 eur (istina + 10 %). Predstavte si, že sa vám to takto násobí po dobu 30 alebo 40 rokov. Takýto príklad môžete vidieť na obrázku nižšie.

Diverzifikácia (do čoho investovať)

Druhým dôležitým bodom, a zároveň podmienkou efektívneho investovania, je diverzifikácia. Znamená to, že prostriedky rozdeľujete medzi rôzne aktíva, ako sú akcie, dlhopisy a fondy, čím sa znižuje riziko straty kapitálu. Najjednoduchšou formou, ako investíciu diverzifikovať, je napríklad akciový index.

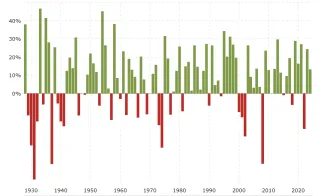

Najznámejší je americký akciový index S&P 500, ktorý od svojho vzniku v roku 1957 do konca roku 2023 zaznamenal priemerný ročný výnos okolo 10,26 % bez započítania inflácie. S&P 500 združuje 500 najväčších spoločností v USA, pričom mnohé z nich patria medzi tie najväčšie na celom svete.

Ak investujete napríklad do indexu S&P 500, vaše zisky v podstate závisia od hospodárenia 500 firiem. Vďaka tomu diverzifikujete svoje portfólio a podliehate tak menšiemu riziku, ako keby ste investovali len do jednej firmy a jednej akcie.

Pravidelnosť (ako investovať)

Posledný bod vysvetľuje, ako správne investovať. Odpoveďou je pravidelné nakupovanie – bez ohľadu na to, aké sú trhové ceny aktív. Ak cena klesne alebo narastie, vždy nakupujete. Vaša stávka je, že trh bude rásť dlhé roky. Krátkodobé výkyvy vás preto nezaujímajú. Táto stratégia sa bežne nazýva DCA (Dollar cost averaging).

Podstatou DCA je, že si vo svojej banke nastavíte trvalý príkaz napríklad každý mesiac. Vďaka tomu priemerujete nákupnú cenu a dlhodobo kopírujete aktívum. Ak máte trvalý príkaz nastavený na finančný nástroj, ktorý sleduje výkonnosť S&P 500, v podstate ho dlhodobo nasledujete a kopírujete.

V tomto článku sme si odpovedali na 3 najdôležitejšie otázky, ako si prostredníctvom investovania zabezpečiť bohatý dôchodok:

- Prečo investovať? Pretože z dlhodobého hľadiska dosahujete vďaka zloženému úroku vysoké zisky.

- Do čoho investovať? Základom by mal byť akciový index, napríklad S&P 500, ktorý diverzifikuje portfólio, keďže investujete do viacerých akcií naraz.

- Ako investovať? Najjednoduchšou a najefektívnejšou stratégiou je pravidelné nakupovanie aktíva.

Ak sa viac zaujímate o investovanie, odporúčame vám pozrieť sa aj na nasledujúce video: