Základ pre pochopenie matematického javu – Fibonacciho postupnosti – položil Leonardo Bonucci (Fibonacci znamená filius Bonacci – syn Bonacciho, prípadne Leonardo Pisano, Leonardo da Pisa) v knihe „Liber Abacci”. Vysvetlil to na príklade rozmnožovania králikov. V tomto článku sa pozrieme, ako Fibonacciho postupnosť využiť v obchodovaní.

Z rozmnožovania králikov odvodil postupnosť dnes známu ako Fibonacciho postupnosť čísel. Je to vlastne postupnosť čísel, kde nasledujúce číslo je súčtom dvoch predchádzajúcich a vyzerá takto:

0, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597 ….

Na prvý pohľad je to jednoduchá postupnosť čísel, jednoduché sčítanie. Ale môžeme z toho vyvodiť zaujímavé veci.

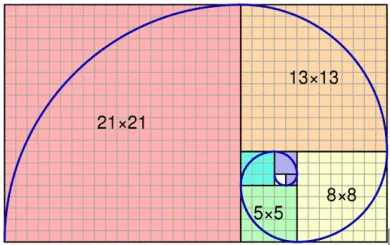

Zlatá špirála

Ak nahradíme Fibonacciho čísla štvorcami a postupne ich poskladáme, dostaneme sa k obrázku nižšie, kde obsah obdĺžnika zloženého z týchto štvorcov môže byť buď súčtom ich obsahov, alebo násobkom jeho strán. (21x (21 + 13)) = 714. Tento obdĺžnik je príkladom takzvaného zlatého obdĺžnika. Všimnite si, že strany obdĺžnika môžeme rozdeliť na základe štvorcov s dĺžkou strany rovnou Fibonacciho číslam a výsledné pomery budú blízke ϕ. Ak potom opíšeme z Fibonacciho štvorcov kruh so stredom v jednom rohu a polomerom daného Fibonacciho čísla, dostaneme špirálu, a áno, hádate správne, zlatú špirálu – špeciálny prípad logaritmickej špirály.

Keďže táto zlatá špirála je odvodená od Fibonacciho čísel, je pochopiteľné, že bude mať rôzne zaujímavé vlastnosti. Všimol si to aj matematik Jacques Bernoulli a nazval ich Spira Mirabilis. Hoci sa špirála zväčší, jej tvar zostáva rovnaký. Jej polomer sa zväčšuje exponenciálne a zväčšuje sa ϕ-násobne každú štvrť otáčku, tzn. 90°, čo je zrejmé aj z vyššie uvedeného obrázku.

Každá štvrť špirála sa skladá zo štvorca so stranou rovnou Fibonacciho číslu (21). To je približne ϕ-krát väčšie ako číslo (13), ktoré sa rovná strane predchádzajúceho štvorca (13 x ϕ = 21). Tvar tejto špirály je rozšírený aj v prírode. Patria sem špirálky zo slnečnicových semien, karbonátové šišky či ruka zovretá v päsť, ktorá pripomína zlatú špirálu.

Môže ťa zaujímať: Získavaj pasívnu odmenu v kryptomenách až do 105 % p.a – ako na Binance staking

Fibonacci v obchodovaní

Ak vydelíme číslo zo sekvencie nasledujúcim číslom zo sekvencie, blížime sa k 1 618. Pre obchodníkov je dôležité poznamenať, že pomer medzi číslami je blízko 1 : 1,618, čo je zlatý pomer. Napríklad 8 : 5 = 1,60. Čím vyššie čísla z radu delíme, tým viac sa približujeme k 1,618.

Ak vydelíte ľubovoľné číslo v rade číslom, ktoré nasleduje až o dve ďalšie čísla ďalej, dostanete pomer 38,2. Dá sa to získať aj odpočítaním 0,618 od 1.

Tretí spoločný pomer pre retracementy je 50 %. Toto nie je číslo z Fibonacciho série čísel, ale je zahrnuté pri analýze trhov.

Tieto čísla, pomery 61,8 a 38,2 spolu s 50 %, tvoria základ Fibonacciho štúdií.

Najpoužívanejšia Fibonacciho metóda sa nazýva Fibonacciho retracement. Tento nástroj je odvodený od pomerových ukazovateľov. Sú odvodené nasledovne. Vezmite štyri po sebe idúce Fibonacciho čísla, ako napríklad 13, 21, 34, 55 a vydeľte jedno číslo druhým, aby ste získali pomerové ukazovatele:

13 : 21 = 0,618 (61,8 %), 21 : 55 = 0,382 (38,2 %), 34 : 21 = 1,618 (161,8 %).

34 : 55 = 0,618 (61,8 %), 55 : 34 = 1,618 (161,8 %), 13 : 34 = 0,382 (38,2 %).

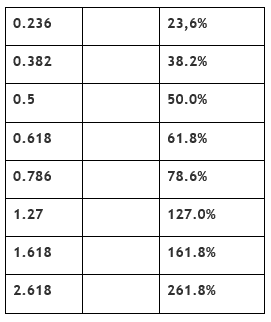

Najdôležitejšie Fibonacciho hladiny

V praxi nič nepočítate, pretože vám to určí každá obchodná platforma. Tento nástroj aplikujete iba na trh alebo nástroj. Nemusíte teda počítať, lebo väčšina obchodných platforiem už má vo svojich analytických nástrojoch zabudovaný Fibonacciho retracement a stačí označiť dno a vrchol významného pohybu alebo trendu a ostatné úrovne sa automaticky vyznačia.

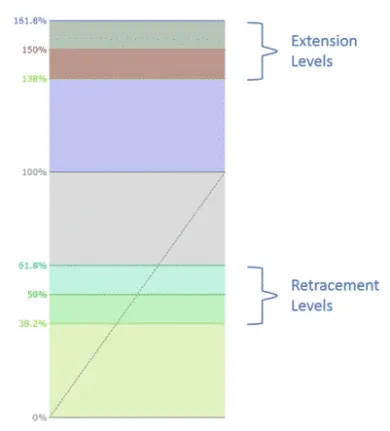

Takže nasledujúce Fibonacciho úrovne sú kľúčové pri obchodovaní:

Za najsilnejšie Fibonacciho hodnoty sa považujú 38,2 %, 50 % 61,8 %. Sú to v podstate veľmi silné úrovne supportu a rezistencie, od ktorých sa trh odráža alebo mení trend. V praktickom obchodovaní je teda veľa využití. Sú tiež veľmi obľúbené pri určovaní cieľov zisku. To znamená určiť, ako ďaleko môže cena zájsť, aby určila svoj cieľ a využila tento pohyb. Podporu a rezistenciu pri obchodovaní môžeme použiť na určenie stop lossov, cieľových cien, odrazov cien a následného pohybu v dominantnom trende.

Hlavnou myšlienkou je teda predpoklad, že po výraznom poklese alebo vzostupe majú trhy tendenciu vrátiť sa na predvídateľné úrovne (Fibonacciho hodnoty). Ide o to, že každý trend vždy koriguje svoje pohyby a tie môžu stáť práve na týchto „Fibo” číslach.

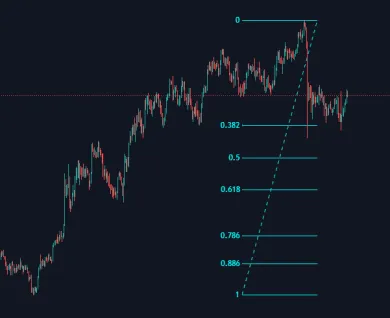

Fibonacciho retracement

Na ďalšom obrázku môžeme vidieť príklad Fibonacciho retracementu. Existuje príklad, kde máme stúpajúci trend z bodu 1 do bodu 0. Takže umiestnime indikátor do bodu 1 a potiahneme ho do bodu 0 smerom nahor. Vidíme, že korekcia sa zastavila na 38,2 % úrovni retracementu.

V tomto prípade sú úrovne od 0,236 do 0,886 našimi potenciálnymi limitnými nákupnými príkazmi.

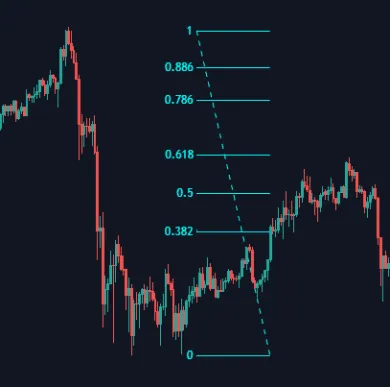

V prípade klesajúceho trendu je funkcia rovnaká, ale musíme potiahnuť indikátor z 1 na 0 smerom nadol. Vidíme, že stúpajúci trend sa zastavil na úrovni 61,8 % retracementu.

V tomto prípade sú úrovne od 0,236 do 0,886 našimi potenciálnymi limitnými pokynmi na predaj.

Ak chceš nakupovať kryptomeny cez internet, jednoznačne odporúčame použiť burzu Binance, kde máš široký výber coinov a jedny z najnižších poplatkov na trhu. Tie si ešte môžeš znížiť o 5 %, ak si vytvoríš účet cez >>>tento odkaz<<< a o ďalších 25 % nákupom BNB tokenov. Návod ako kúpiť a obchodovať kryptomeny nájdeš v tomto článku.

Fibonacciho extension

Nechýba ani Fibonacciho extension. Tieto úrovne 38,2 %, 50 % a 61,8 % boli väčšinou použité na Fibonacciho retracement. Hlavný rozdiel medzi retracement a extension je v tom, že extension zobrazuje ciele a retracement zobrazuje vstupy.

Na obrázku sú zobrazené najdôležitejšie úrovne retracementu a extensionu.

Nasledujúci obrázok nám ukazuje príklad extensionu počas uptrendu. Rozdiel v kreslení je v tom, že v predĺžení máme 3 body na ťahanie. Prvý je opäť bod 0 a ťaháme ho do bodu 1 počas vzostupnej vlny a poslednú musíme ťahať na ďalšie lokálne minimum. Ako vidíme, extension bolo úspešne vytvorené na úrovni rozšírenia 1,618.

Tieto úrovne: 1,272, 1,414, 1,618 atď. sú naše potenciálne ciele pre limitné predajné príkazy.

Existuje druhý príklad extensionu počas zostupného trendu. Ako môžeme vidieť, extension sa zastavilo na úrovni 1.

Tieto úrovne 1,272, 1,414, 1,618 sú naše potenciálne ciele pre limitné nákupné príkazy.

Obchodovanie Fibonacciho

Keď sú úrovne retracementu správne nakreslené, nasleduje najväčší problém, ktorý musí každý obchodník vyriešiť. Najťažšou časťou Fibonacciho retracementov je vedieť, na akej úrovni retracementu sa cena odrazí. Ukážeme vám tri varianty. V príklade sme potvrdili silný vzostupný trend. To znamená, že:

- Trh dokončil vzostupný trend

- Nasleduje korekcia

- Nakreslili sme úrovne retracementu.

Očakávame otvorenie dlhej pozície, keďže ide o stúpajúci trend. Máme viac možností, ako to urobiť.

Fibonacciho stratégia 1 – otvorenie dlhej pozície pred úrovňou retracementu

Sme ochotní akceptovať vyššie riziko výmenou za vyšší výnos. Ak cena (takmer) dosiahne úroveň 38,2 %, otvárame dlhú pozíciu na tejto úrovni, resp. trochu vyššie. Táto úroveň je veľmi populárna medzi obchodníkmi. Preto sa veľmi často aspoň na chvíľu cena na tejto úrovni zastaví a odrazí späť. To isté môžeme urobiť pri 50 % alebo 61,8 %.

Musíme si uvedomiť, že nové maximá sa tu nemusia prejaviť. Počas skutočného obchodovania však nevieme, či korekcia skončí na 38,2 %. V reálnom živote, keď zvolíme túto možnosť, nebudeme vedieť, či korekcia naozaj končí na tejto úrovni, alebo nižšie. Ak máme pravdu, náš možný zisk môže byť veľmi veľký. Riziko je však taktiež vysoké.

Fibonacciho stratégia 2 – otvorenie dlhej pozície na úrovni retracementu po potvrdení signálu

V prípade druhej alternatívy počkáme a uvidíme, ako cena zareaguje na úrovne retracementu. Ak zistíme, že 38,2% je pravdepodobne retracement, sme pripravení otvoriť dlhú pozíciu. Na rozdiel od prvej možnosti však čakáme na ďalšie potvrdenie. Môžu to byť signály založené na kĺzavých priemeroch, oscilátoroch a pod. Ak sa vyskytne tento dodatočný signál, otvoríme dlhú pozíciu. Aj keď tieto potvrdzovacie signály nie sú 100-percentné, v tomto prípade máme nižšiu šancu na zlyhanie. Myslíme si, že je to lepší spôsob, ako vstúpiť do obchodu, a preto je pomer rizika k potenciálnemu zisku lepší. Rozhodnutie a testovanie signálov je na každom z nás, teda čo komu viac vyhovuje atď. Obrázok ukazuje otvorenie dlhej pozície až pri potvrdení, že hladina 38,2 % je skutočne support.

Fibonacciho stratégia 3 – otvorenie dlhej pozície, keď cena prelomí posledné maximum

V poslednom variante počkajte, kým cena prelomí úroveň posledného maxima (bod 2). Je veľká šanca, že tento pohyb bude pokračovať. Tento spôsob obchodovania je najbezpečnejší, no možný zisk je najnižší. Je to tiež bežný spôsob obchodovania. Táto stratégia je podobná formácii 1-2-3 bottom formation. To znamená, že do dlhej pozície ideme, až keď sa cena odrazí od retracementu 38,2 % a následne sa potvrdí prerazenie maxima v bode 2. Kombinujeme tu dve stratégie naraz.

Záver

Je len na vás, aby ste sa rozhodli, ktorý spôsob obchodovania je pre vás najlepší. Záleží na vašich schopnostiach v obchodovaní, aké veľké riziko ste ochotní podstúpiť, nakoľko spoľahlivé a fungujúce sú vaše potvrdzovacie signály. Z vlastnej skúsenosti môžeme odporučiť vyskúšať všetky tri varianty a na základe výsledkov sa rozhodnúť, ktorý spôsob je najlepší a ktorý spôsob vám zarobí najviac peňazí. Naším cieľom nie je ani tak zachytiť cenu na dne, pretože je veľmi ťažké ju dosiahnuť. Ale keď sa nám po korekcii podarí vstúpiť do dlhej pozície, stojíme pred mnohými ďalšími obchodníkmi a investormi. Už nenakupujeme naslepo, teda zvyčajne vtedy, keď sú ceny na vrchole.

Prečítaj si aj: Návod – čo je to support a rezistencia a ako ich správne používať