- Porovnanie výnosu investícií a úspor na úrokoch pri hypotéke.

- Konkrétne modelové príklady s reálnymi číslami.

- Vplyv inflácie, psychológie a rizika na finančné rozhodovanie.

Keď investovanie prekoná úrok hypotéky

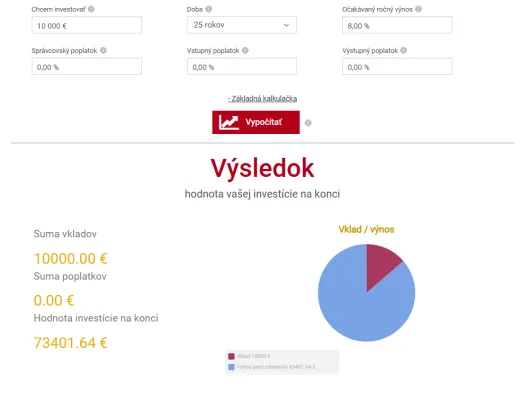

Dlhodobé investovanie do akciových trhov historicky prináša vyšší výnos než úrok hypotéky. Ak niekto investuje 10 000 € do globálneho akciového ETF s priemerným ročným výnosom 8 % (10 % mínus 2 % inflácia), po 25 rokoch získa približne 73 400 €. Rovnakých 10 000 € použitých na splatenie hypotéky ušetrí úroky v hodnote okolo 5 000 €. Rozdiel presahuje takmer 70 000 € v prospech investovania.

Inflácia hrá v tomto porovnaní kľúčovú rolu. Splátky hypotéky zostávajú nominálne rovnaké, no ich reálna hodnota klesá. Príjem zvyčajne rastie, zatiaľ čo dlh „znehodnocuje” inflácia. Investície majú schopnosť infláciu dlhodobo prekonávať, čo zvyšuje reálnu hodnotu majetku.

Riziko však nemožno ignorovať. Trhy kolíšu a krátkodobé poklesy dokážu odradiť. Investor potrebuje disciplínu a čas. Bez dostatočného horizontu a odolnosti voči výkyvom môže investovanie spôsobiť stres a zlé rozhodnutia.