- Postup výberu prvých desiatich akcií vhodných pre dlhodobé investovanie.

- Stratégie znižovania rizika a zvyšovania stability portfólia.

- Kombinácia fundamentálnej a technickej analýzy pri rozhodovaní o nákupe.

Hodnotenie spoločností a investovanie cez fundamentálnu analýzu

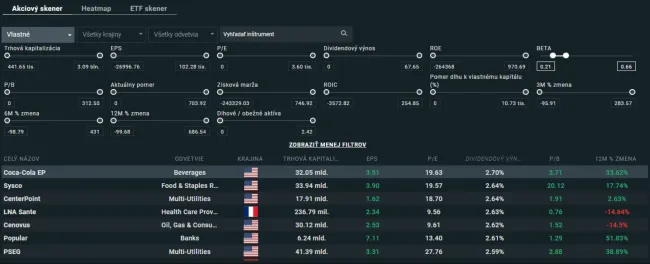

Výber vhodných akcií si vyžaduje kombináciu fundamentálnej a technickej analýzy. Fundamentálna analýza skúma vnútornú hodnotu spoločnosti a jej schopnosť generovať zisk. Medzi kľúčové ukazovatele patrí:

- pomer ceny a zisku (P/E),

- pomer dlhu k vlastnému kapitálu (D/E),

- návratnosť vlastného kapitálu (ROE) a

- rast tržieb.

Pri hodnotení je vhodné zvážiť aj dividendovú politiku. Stabilné dividendy signalizujú zdravú finančnú pozíciu a schopnosť spoločnosti generovať hotovosť. Okrem toho dividendy poskytujú pasívny príjem a znižujú volatilitu portfólia.

Dôležitým aspektom je aj sektorová analýza. Niektoré sektory, ako technológie alebo zdravotníctvo, majú vyšší potenciál rastu, zatiaľ čo tradičné odvetvia ako utility alebo spotrebný tovar poskytujú stabilnejší výnos. Prerozdelenie investície medzi sektormi znižuje riziko výrazných strát pri výkyvoch na konkrétnom trhu.

Diverzifikácia portfólia a efektívne riadenie rizika

Diverzifikácia predstavuje kľúčový prvok stratégie investovania. Rozloženie investícií medzi rôzne sektory, geografické oblasti a typy akcií minimalizuje riziko a stabilizuje výnosy. Investori by mali kombinovať rastové a dividendové akcie, veľké stabilné firmy a menšie perspektívne spoločnosti.

Riziko sa dá riadiť aj pravidelnou kontrolou portfólia a rebalansovaním. Ak určitá akcia alebo sektor rastie výraznejšie než ostatné, môže byť potrebné znížiť podiel a presunúť kapitál do menej zastúpených oblastí. Takýto prístup zabraňuje neprimeranej expozícii a zachováva rovnováhu portfólia.

- Okrem sektoru a veľkosti firmy je vhodné sledovať aj geografickú diverzifikáciu. Medzinárodné akcie a spoločnosti pôsobiace na globálnych trhoch poskytujú ochranu pred lokálnymi ekonomickými problémami a politickou nestabilitou.

- Riziko sa znižuje aj výberom spoločností s historicky stabilným výkonom a schopnosťou prežiť ekonomické recesie. Investície do renomovaných firiem s transparentnou finančnou politikou minimalizujú riziko krachu alebo výrazných strát kapitálu.

- Dôležitou súčasťou riadenia rizika je aj sledovanie likvidity. Akcie s nízkou likviditou môžu priniesť vyššie výnosy, ale sú citlivejšie na cenové výkyvy a zhoršujú možnosti rýchleho predaja. Preto je vhodné kombinovať likvidné a menej likvidné akcie v portfóliu.

TIP XTB ponúka bezplatné akcie do 100 000 eur.

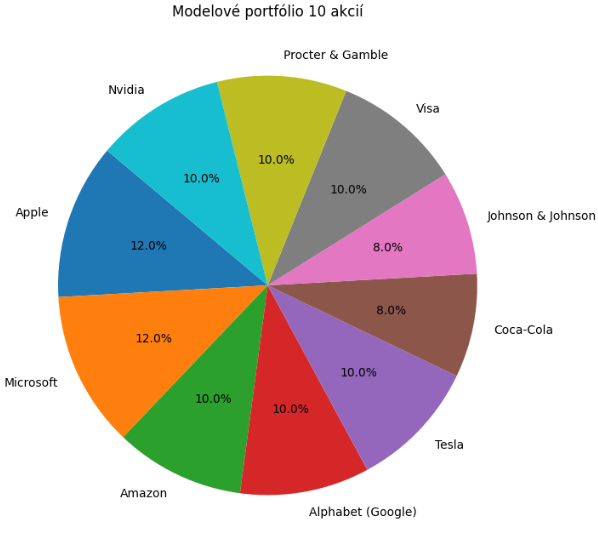

Portfólio v číslach a konkrétne akcie

Predstavujeme modelové portfólio 10 akcií založené na faktoch, ktoré sme si objasnili s odporúčaným percentuálnym zastúpením. Zloženie portfólia a % zastúpenia sú nasledovné:

- Apple – 12%

- Microsoft – 12%

- Amazon – 10%

- Alphabet (Google) – 10%

- Tesla – 10%

- Coca-Cola – 8%

- Johnson & Johnson – 8%

- Visa – 10%

- Procter & Gamble – 10%

- Nvidia – 10%

Tento pomer kombinuje rastové akcie (technológie a Tesla), stabilné dividendové akcie (Coca-Cola, Johnson & Johnson, Procter & Gamble) a finančné akcie (Visa), čo zabezpečuje diverzifikáciu portfólia.