- ECB pokračuje v znižovaní úrokovej sadzby.

- Hypotéky sú opäť cenovo dostupnejšie a záujem rastie.

- Problémom je rýchlejší rast cien nehnuteľností.

Hypotekárny trh opäť javí známky oživenia po dlhom období vysokých úrokových sadzieb. Podľa správy denníka Pravda, ktorá vychádza z údajov Národnej banky Slovenska (NBS), objem nových poskytnutých úverov sa v septembri vyšplhal na 395 miliónov eur. Ide o najvyššiu zaznamenanú hodnotu v roku 2024. Má to však jeden háčik.

Dopyt po hypotékach rastie, no ceny viac

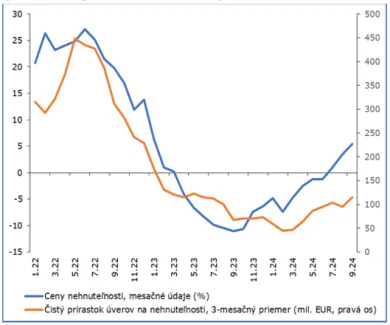

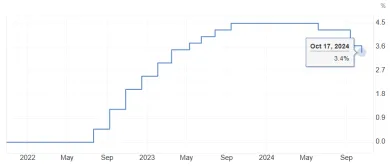

NBS vo svojej správe upozorňuje, že čerpanie nových hypoték začína za vývojom cien bývania zaostávať. Inak povedané, ceny nehnuteľností rastú rýchlejšie ako čistý prírastok úverov na nehnuteľnosti. Európska centrálna banka (ECB) síce pokračuje v expanzívnej menovej politike prostredníctvom znižovania úrokovej sadzby, no na sadzbách hypoték sa to podpísalo iba zľahka.

Nárast dopytu po hypotékach sa začína odkláňať od tempa rastu cien nehnuteľností. Nedávno sme vás informovali, že ceny nehnuteľností zrejme z dlhodobého hľadiska opäť narastú. Otázkou zostáva, ako veľmi bude stíhať nárast objemu poskytovaných úverov, keďže nižší záujem môže spomaliť vzostup nehnuteľností.

Ak rastú úrokové sadzby, hypotéky sú menej dostupné a môže si ich dovoliť vziať menej ľudí. Z toho dôvodu je dopyt po hypotékach a vlastnom bývaní menší, čo spôsobuje pokles cien nehnuteľností.

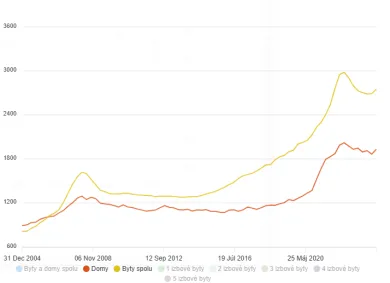

Je komplikované dopredu predpovedať, akým tempom budú ceny rásť, keďže globálne trhy môžu ovplyvniť rôzne externé šoky, no ak sa nič zásadné nestane, tempo bude pomalšie ako v rokoch 2020 až 2022. Graf nižšie zobrazuje dlhodobý trend rastu cien na Slovensku.

Nechajte peniaze pracovať za vás.

Investujte a premeňte svoje obavy na príležitosť.

Čo nás čaká najbližší rok?

Rast dopytu po hypotékach zrejme bude aj naďalej stúpať, keďže ECB pristúpi k ďalšiemu znižovaniu úrokovej sadzby. V tomto roku podľa údajov Trading Economics k tejto politike pristúpila už 3-krát. Dôležité ale bude sledovať tempo rastu vo vzťahu k cenám nehnuteľností.

Ak totiž bude tento nepomer narastať, spôsobí to opäť prehriatie cien na trhu s realitami. To následne zapríčiní opätovný pokles záujmu o vlastné bývanie a developeri následne budú musieť zlacňovať alebo minimálne začnú ceny stagnovať.

Z dlhodobého hľadiska je evidentné, že úrokové sadzby klesnú a ceny nehnuteľnosti narastú. Rast dopytu po hypotékach môže byť ovplyvnený rôznymi faktormi, ktoré sa líšia v závislosti od ekonomických, politických a sociálnych podmienok.

Ak sa viac zaujímate o ekonomiku, odporúčame vám pozrieť sa aj na nasledujúce video: